本篇目录:

有限合伙基金怎样合理的避税

,可以成立跨境企业,在税率较低的地方成立公司,当然这里不能是空壳公司,必须要有实际的经营业务,没有实质的经营业务,而只是一个空壳的话,这个就是典型的避税了,合理的设计企业的经营与运行模式,就可以为企业节约相当部分的税款。

这几个方法就很不错:寻找提供税收优惠的地区或者工业区,全国有很多城市都在兴建工业园区和科技园区,在这些园区里面会提供很多减免税收的政策,例如三免五减,一免三减。或者退税、返税。

通过居民公司持股,特别是有税务亏损的公司以便利用相对低的税率和累计亏损。还可以利用居民企业之间股息分派免税的规定。可以通过境外那些有优惠税收协定的地方的居民(个人或公司)持股,这样可以避税。

企业买公募基金现在不能避税

1、对证券投资基金管理人运用基金买卖股票、债券的差价收入,暂不征收企业所得税。

2、所得税 按照规定,除国债利息收入、补助收入、股息红利、公募基金分红等可以免征所得税外,企业购买银行理财产品、私募基金、信托产品等,均需要缴纳所得税。

3、公募有明确的国家税收标准,有比较规范的管理,而私募,因为法律形式多样,避税甚至逃税手段多样,难以监管。第基金的业绩报酬 公募基金不提取业绩报酬,只收取管理费。(即使这样,也已经赚的钵满瓢满了。

4、流动性较高:相比于直接投资不动产,公募REITs具有较高的流动性。投资者可以随时通过证券市场买卖公募REITs的份额。

5、所以对于那些没有持续期的私募基金,将来或者存在缴纳增值税的可能,但目前请先参考第一条,所以你们还是不用交税。

6、透明度高:定制公募基金作为公募基金产品,其运作和管理都需要符合相关的法律法规和监管要求,投资者可以通过基金公司的公告、报告等途径了解基金的运作情况和投资组合。

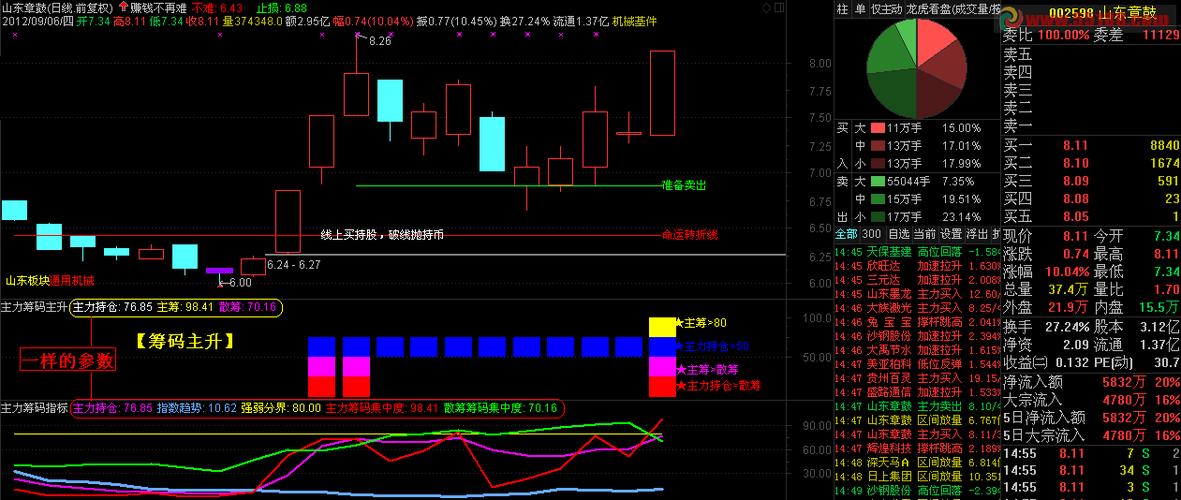

企业运用高分红基金交易真的能合理避税吗

第一步,在基金分红登记日前持有或买入具有高分红特性前5名基金,从而构建一个具有较好避税效应的基金投资组合。第二部,在基金分红除息后卖出或者赎回所持有基金。

这种股持股方式是现在很多股东的做法,这种方法是可以有进行分红避税的,而且避税是合法的,大家可以尝试一下,只要是合法的就是可以尝试的。

常用的避税方法有很多,主要有:利用国家税收优惠政策、转移定价法、成本计算法、融资法和租赁法。 《企业所得税法》第二十六条第二项规定,符合条件的居民企业之间的股息、红利等权益性投资收益,为免税收入。

如何利用基金会实现避税

1、在运作方面基金会可以持有股票、投资组合、地产和知识产权、银行存款、人寿保单以及其他类资产。

2、那么让子女负责基金会就行了,然后可以给子女开高工资,高消费都行,反正每年只要拿出基金会的5%用于慈善相关的事情就行了,这样钱又到子女手中,不用交税了。

3、捐赠基金,这种做法在国外屡见不鲜。例如财富500强中的很多公司每年会将大量的钱财投入到他们的基金会中,还有一些有名望的首席执行官,也会热心于捐款。

4、你好!如果是公募的慈善基金会,是可以免税的;如果是私募的慈善基金会,恶意操作就可能有避税或逃税的可能;基金会是个独立的法律实体,基金会的最大特点是隐秘性强,没有成员或者股东。

到此,以上就是小编对于基金公司设立子公司规定的问题就介绍到这了,希望介绍的几点解答对大家有用,有任何问题和不懂的,欢迎各位老师在评论区讨论,给我留言。

微信扫一扫打赏

微信扫一扫打赏