本篇目录:

并购基金的运作模式是怎么样的

产业并购基金的运作方式一般包括以下几个步骤:筹集资金:基金管理人通过向投资者募集资金,形成基金规模。寻找投资机会:基金管理人通过市场调研和行业分析,寻找具有投资潜力的并购项目。

产业并购基金,是专注于对目标企业进行并购的基金,其投资手法是,通过收购目标企业股权,获得对目标企业的控制权,然后对其进行一定的重组改造,持有一定时期后再出售。

法律主观:根据我国上市公司资产重组的一般做法,可以归纳为收购兼并、股权转让、资产剥离和资产置换四种主要形式: 1.收购兼并。

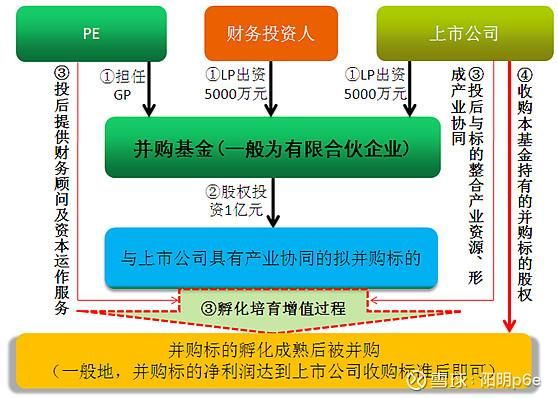

法律分析:并购基金主要分为控股型并购基金模式和参股型并购基金模式。前者是美国并购基金的主流模式,强调获得并购标的控制权,并以此主导目标企业的整合、重组及运营。

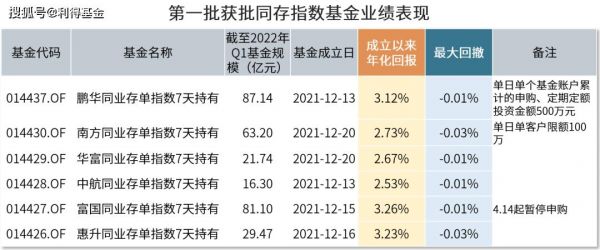

法律分析:并购基金的操作流程主要有以下五种模式 PE机构出资1-10%,上市公司或其大股东出资10%-30%,其余资金由PE机构负责募集。PE机构出资1-2%,上市公司或其大股东作为单一LP出资其余部分。

法律分析:并购基金募集方式有:直接投资方式;信托贷款方式;直接投资加信托贷款方式。并购基金采取部分股权、部分债权的融资方式,同时向管理层提供权益性和债务性融资。

并购基金的操作流程有几种模式

并购基金运作模式 国内券商开展的并购基金运作模式有一下三种: 参与地方政府主导的并购基金 ,上海国际集团拟牵头组建规模达百亿的人民币海外并购基金,证券公司有望作为出资方参与其中。

“上市公司+PE”并购基金模式 自2011年始,硅谷天堂与大康牧业发起成立并购基金开始,“上市公司+PE”式并购基金正式在中国流行。其模式的主要运营流程如下图。

(1)国外模式 在欧美成熟的市场,PE 基金中超过50%的都是并购基金,主流模式为控股型并购,获取标的企业控制权是并购投资的前提。

直投模式 券商直投子公司主导发起设立并购基金。这种并购基金的资金一部分是券商自己提供,另一部分则是向社会募集。指直投模式有利于迅速转化积累项目。同时,这种运营模式很有可能成为券商未来开展并购基金的业务主流。

一文告诉你什么是基金并购以及运作模式

并购基金是什么意思 并购基金,因为全称为Buyout Fund,是从20世纪中期欧美国家发展起来的一种基金形式,顾名思义,并购基金就是指专注于从事企业并购投资的基金。

并购基金,是专注于对目标企业进行并购的基金,其投资手法是,通过收购目标企业股权,获得对目标企业的控制权,然后对其进行一定的重组改造,持有一定时期后再出售。

并购基金运作模式 目前国内券商开展的并购基金运作模式有一下三种:参与地方 *** 主导的并购基金 据悉,上海国际集团拟牵头组建规模达百亿的人民币海外并购基金,证券公司有望作为出资方参与其中。

到此,以上就是小编对于基金并购案例的问题就介绍到这了,希望介绍的几点解答对大家有用,有任何问题和不懂的,欢迎各位老师在评论区讨论,给我留言。

微信扫一扫打赏

微信扫一扫打赏