本篇目录:

- 1、美国次贷危机的产生?对世界和中国经济的影响?最新动态?

- 2、开放式基金基金的份额总规模

- 3、截至2016年底,美国公墓FOF基金规模达多少美元

- 4、如何看待基金的发展趋势?

- 5、基金业绩跟规模有关系吗?

- 6、请问美国私募基金是怎样融资的??

美国次贷危机的产生?对世界和中国经济的影响?最新动态?

美国仅仅5万亿美元的次贷就搅动了全球的金融市场,影响范围是非常大的。 次贷危机起源于利率的上升,房价由上升转为下降,形势发生了逆转。今年4月,美国次贷行业的第二大公司即新世纪金融(New Century Financial Corp.)宣布倒闭。

次贷危机主要影响中国的出口。次贷危机引起美国经济及全球经济增长的放缓,对中国经济的影响不容忽视,而这其中最主要是对出口的影响。

起源于美国的这次次贷危机正波及全球,全球金融体系受到重大影响,危机冲击实体经济。中国也受到次贷危机的影响。金融工具过度创新、信用评级机构利益扭曲、货币政策监管放松是导致美国次贷危机的主要原因。

开放式基金基金的份额总规模

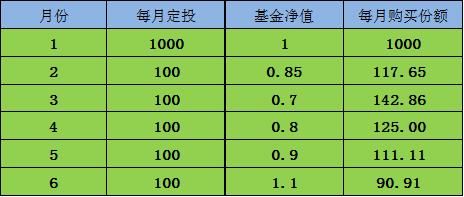

1、开放式基金是指基金发起人在设立基金时,基金份额总规模不固定,可视投资者的需求,随时向投资者出售基金份额,并可应投资者要求赎回发行在外的基金份额的一种基金运作方式。

2、(公式:基金份额净值=基金资产净值/基金总份额)累计净值是指本基金成立以来,以份额净值为基础的累计分红和拆分的总值。(公式:累计净值=份额净值分红。

3、封闭式基金的基金规模是固定不变的,其交易价格受市场供求关系的影响。开放式基金的基金规模是变动的,其按照每日公布的基金单位净值进行交易的。

4、开放式基金是指基金份额总额不固定,基金份额可以在基金合同约定的时间和场所申购或赎回的基金。

5、通知存款的5倍,只要单个账户余额超过1万元,就可以在每月下旬与银行约定理财月计划。银行每月1日对外发布上期收益情况,并容许投资者在每月5日至25日终止方案,以保证资金的流动性,预期年收益率为7%至05%。

截至2016年底,美国公墓FOF基金规模达多少美元

截至2010年9月30日,在股票型基金中,大规模基金总资产达到67652亿,占比773%,中等规模总资产占比68%;在混合型基金中,大规模基金总资产达到51761亿,占比792%,中等规模总资产占比289%。

年,美国目标基金规模达到了44万亿美元,较2016年增长30.5%,且一直处于增长态势。养老第三支柱占比约30%,成为养老金重要的组成体系。我国养老第三支柱尚处于空白阶段,5年后中国养老金市场规模有望接近10万亿美元。

美国过去十年的数据显示,FOF的长期平均年化收益率高于共同基金、债券基金和指数型基金。在中国过去两年多时间,FOF基金平均年化收益大概15%左右,同时其对应的风险比较低,平均最大回撤一般在4%以内,波动率比较低。

FOF基金的总费用会高于一般的基金。 大型FOF有可能间接损害持有基金投资者的利益 如,当较大规模的FOF资金投向较小的基金产品时,FOF资金的进出会对所投基金的净值和收益造成冲击,从而损害基础基金持有人的利益。

在在长达30年变化后,截止到2021年底,美国养老目标基金总规模已经达到23亿美元,获得了比较大的取得成功。与此同时,据有关数据分析,美国养老目标基金10年长期性年化收益可以贴近8-9%。

打包买走。如果你不知道选股票,你可以买基金;如果你不知道买基金,你可以买FOF基金。FOF在国内刚起步,在国外已经是相当重要的一类基金投资品种,在美国,FOF基金规模占公募基金的10%以上,管理资产超过17000亿美元。

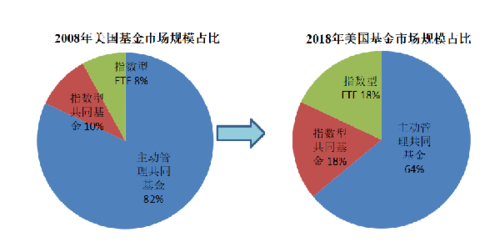

如何看待基金的发展趋势?

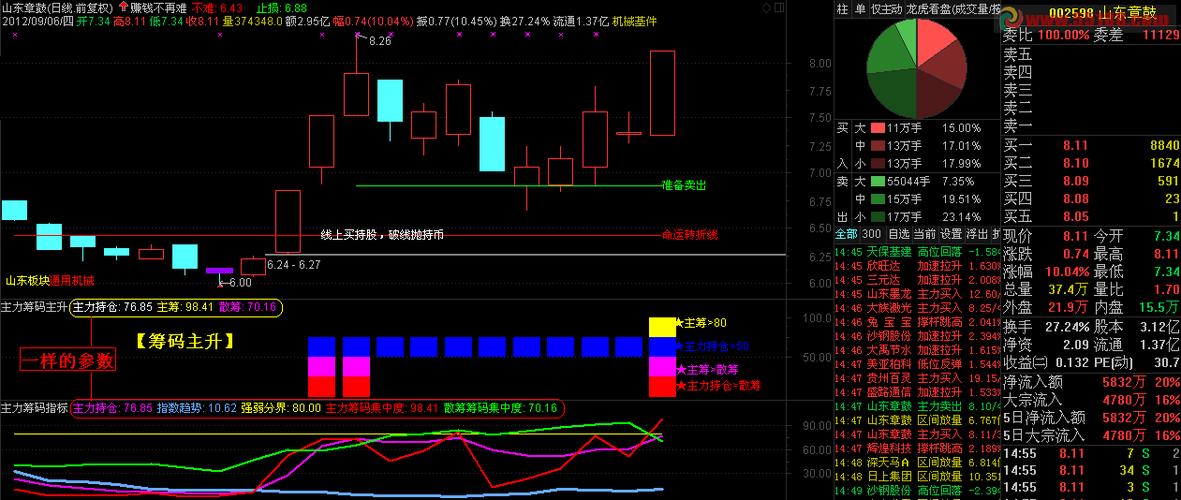

1、根据基金净值的走势图,寻找近期的低点和高点,分别作为支撑位置和压力位置。

2、基金基金是目前一种比较受大家欢迎的理财产品,家里有闲置金钱的人,希望通过基金来获取一些额外的收入。还有一部分喜欢投资基金的人,纯粹是因为想通过基金发大财。

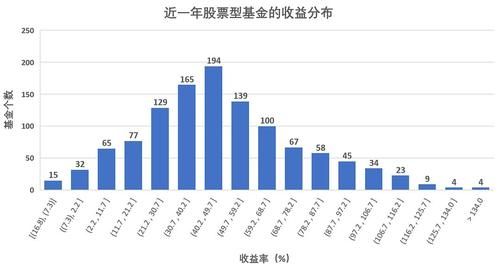

3、一般来说,股票型的基金收益较大,但是伴随的,风险也比较大。债券型基金的收益比较小,所以风险相对的小。\x0d\x0a\x0d\x0a关于市场行情:着就要多看一点新闻,看看股民对现在市场上的信心如何了。

4、趋势一:零售资金将是公募业务未来最重要的新增资金来源。预计到2025年零售业务将为公募基金创造约16万亿元人民币的增量资金规模。同时,“基金赚钱、基民亏钱”局面将逐步被打破。

5、私募基金托管行业发展趋势 目前,我国基金托管市场中,尤其是正式运作的证券投资类私募产品,接近97%由券商托管。同时,基金托管市场存在较强的寡头格局,行业价格战十分激烈。

基金业绩跟规模有关系吗?

但是基金的业绩表现与其规模之间并不存在某种的必然联系。通常和资金板块的受欢迎程度有着很大的联系,像军工、医药等板块尽管规模不是很大,但是其吸金能力也是很强的。

“规模是业绩的敌人”,这话出自巴顿·比格斯。其实他讲的是由于一个基金业绩的上升会带来很多新的资金的涌入,而这种规模的扩大却会导致业绩的 下降,结果就形成一种怪圈,最后导致基金昙花一现。

影响基金业绩的因素较多,其中选证能力、择时能力和风险控制能力对单个基金的影响较为重要。

因为根据实际的数据来看,基金规模和业绩表现并没有直接关系,反而小规模基金踩雷的概率更高。 小规模基金可能涨幅很高,但是一般来说年度跌幅最大的基金也是迷你基金。

基金规模并不是越大越好的。建议优选规模处于中等偏上的基金是最好的,因为规模较小的基金,可能会面临基金运营成本抬升和清盘的风险,而规模过大的主动管理类基金,资产配置难度也会相应的增加。

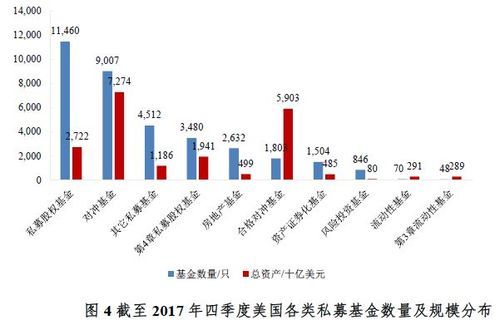

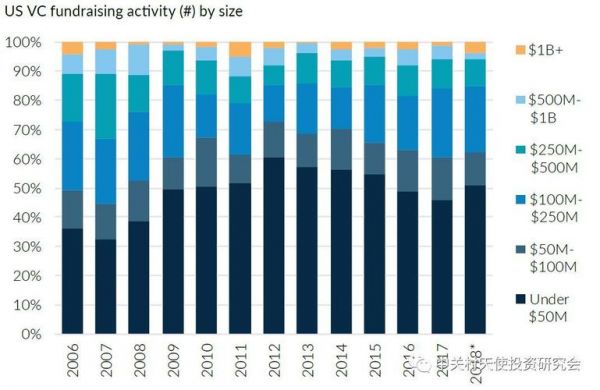

请问美国私募基金是怎样融资的??

私募股权投资基金的融资方式主要有以下几种:政府 从私募股权基金在各国的发展来看,因政府资金具有资金稳定性及可信度较高的优点,使其已成为私募股权基金重要的资金来源之一。

私募股权房地产投资基金,简称房地产基金,一般指专注于房地产领域的私募股权基金,是一种面向私有房地产资金进行并购或开发的投资模式。

在美国,共同基金和退休金基金等公募基金,一般通过公开媒体做广告来招徕客户,而按有关规定,私募基金则不得利用任何传播媒体做广告宣传,其参加者主要通过获得的所谓“投资可靠消息”,或者直接认识基金管理者的形式加入。

私募基金进行融资的操作的流程第一步是需要双方达成合作的意向,然后要进行立项调查,签订项目还顾问协议选聘相关专业服务机构境内公司等等。然后在实施阶段,也就是核心阶段要进行战略咨询。还要进行筹备组然后还要撰写商业计划书。

私募基金运作模式是什么:私募股权基金是指对不能在股票市场自由交易的股权资产进行的投资。

私人股权投资可以分为以下种类:杠杆收购、风险投资、成长资本、天使投资和夹层融资以及其他形式。私人股权投资基金一般会控制所投资公司的管理,而且经常会引进新的管理团队以使公司价值提升。

到此,以上就是小编对于美国基金发展多少年的问题就介绍到这了,希望介绍的几点解答对大家有用,有任何问题和不懂的,欢迎各位老师在评论区讨论,给我留言。

微信扫一扫打赏

微信扫一扫打赏