本篇目录:

- 1、vc/pe私募投资中信息披露的流程和业务规则是什么?

- 2、3年封闭基金会换基金经理吗

- 3、基金为什么要更换基金经理?基金经理平均从业年限是多久?

- 4、私募基金新增基金经理后在哪里披露

- 5、基金从业人员管理平台如何办理人员离职

vc/pe私募投资中信息披露的流程和业务规则是什么?

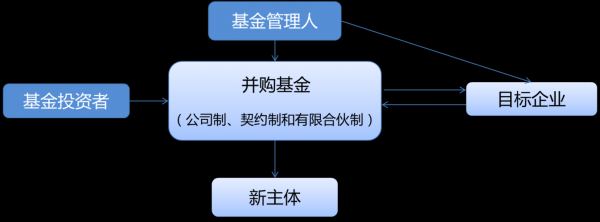

1、价值发现 不管是VC还是PE,在投资之前都会对拟投资企业做尽职调查,包括财务尽职调查、法律尽职调查以及商业尽职调查。 在以未上市企业为主潜在项目中发现具有良好投资价值的项目,并与创业者达成投资合作共识。

2、首先,PE投资采取的是非公开的私募形式,只吸收少数机构和个人参与。其次,PE投资的存续时间比较长,且缺乏公开交易市场。这个特点决定了PE投资的流动性差,只适合高净值的闲散资金,例如用资产总额的5%-10%进行投资。

3、VC一般指对高新技术产业的投资;投资阶段不同。在中国,PE私募股权投资主要指对已经形成一定规模的,并产生稳定现金流的成熟企业的私募股权投资部分,主要是指创业投资后期的私募股权投资部分。

3年封闭基金会换基金经理吗

具体来看,2年封闭期的产品共有78只,出现过基金经理变更的产品有12只,占比138%;3年封闭期的产品有83只,出现过基金经理变更的产品有10只,占比105%;2只5年封闭期产品均出现过基金经理变更,占比100%。

所谓存续期“3+2”型基金,是指该基金的投资期(封闭期)为3年,退出期为2年,即该基金将进行3年的投资,并且有限合伙人不得在3年内退出,而满3年后,有限合伙人可以选择退出,也可选择延期2年退出,即5年后退出。

年封闭基金值不值得买要从基金经理、投资方向等方面判断,若基金经理从业时间比较长,并且业绩比较好,那么值得购买,若基金经理从业时间不长,并且业绩一般,那么不值得购买。

一个原因是为了给客户更好的投资体验,封闭型基金经理一般都是由基金公司旗下绩优的基金经理担任。因为三年后的业绩会直接影响到基金公司的信誉,既然投资者损失了一定的流动性,就必然要用对应的收益率不上。

不过投资基金的本质实际上就是投资基金经理,可持续的投资能力是私募机构的核心竞争力。

三年封闭式基金存在损失本金的可能性,因为三年期封闭式基金的期限是比较长的,没有到期是不可以赎回的,所以购买三年封闭式基金是有风险的,如果基金行情不好,只能看着亏钱,而不能取出,也是比较难受的。

基金为什么要更换基金经理?基金经理平均从业年限是多久?

基金经理和基金公司是我们挑选基金的过程中非常重要的考量因素。 先看看基金经理方面,国内,基金经理的平均在职年限是两年,一支基金平均两年会换一次基金经理。

你好,是这样的基金经理业绩不佳:对于基金经理来说,基金的业绩也十分重要,如果基金业绩不好的话,那么为了留住或者是吸引更多的基民购买,基金公司会选择一些名声比较大、业绩刚好的基金经理来接管此基金。

在粉丝看来,基金经理指点江山豪情万丈,但平均从业年限只有15年,好点的公司平均年限在4年左右,差点的还不到半年。由于工作时间长、工作强度高、每天面对涨跌互现的大盘,很多基金经理难以摆脱抑郁状态,甚至有些英年早逝。

私募基金新增基金经理后在哪里披露

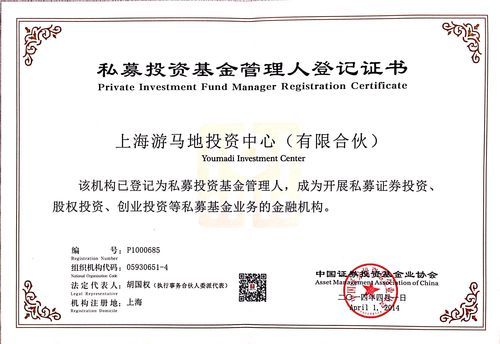

-从管理层面,私募基金管理人的信息披露制度由中国基金业协会进行管理。2-《私募投资基金信息披露管理办法》第二十二条中国基金业协会定期发布行业信息披露指引,指导信息披露义务人做好信息披露相关事项。

成立时信息披露:私募基金成立前需要向基金监管机构进行备案,同时需要向潜在投资者披露基金的募集计划、基金经理、基金管理人、投资策略、风险等级等信息。

法律分析:协会将在官方网站公示私募投资基金管理人、私募基金及私募基金从业人员的基本信息,接受社会监督。全部公示信息系由经登记的私募投资基金管理人提供,管理人承诺对所提供信息的真实性、准确性和完整性承担法律责任。

按照规定,所有的私募基金管理人都应当在基金业协会备案,因此,可以在基金业协会的官方网站上查询相应的管理人信息。

基金从业人员管理平台如何办理人员离职

登录从业人员管理系统【离职备案】—【离职录入】;选择需离职的高管,填写离职时间和原有;【菜单】—【离职备案人员查询】,查询办理情况。

基金从业人员离职需由资格管理员在从业人员管理平台办理离职备案,重新入职后,再由机构办理变更 。

高管从业资格考试通过后,可以在管理人重大事项变更的高管人员重大变更处,修改高管信息,将基金从业考试成绩证明上传就可以了。

到此,以上就是小编对于私募基金变更管理人的问题就介绍到这了,希望介绍的几点解答对大家有用,有任何问题和不懂的,欢迎各位老师在评论区讨论,给我留言。

微信扫一扫打赏

微信扫一扫打赏